Страховой рынок: территория заблуждений

Александр Коваль

В поисках причин кризиса и путей выхода из него регулятор, роль которого выполняет банк России, перепробовал несколько вариантов реформ. Результаты пока неутешительны, причем с каждым следующим шагом ситуация только ухудшается.

Сам регулятор, похоже, не знает, что делать, чтобы предотвратить очередной обвал на рынке страхования жизни. Внесли «жизнь» в списки социально значимых видов страхования, ну и что? ОСАГО давно в этих списках, и результат плачевный, делать-то что? «Автоюристов» и силовиков в грядущих бедах, как в бедах ОСАГО, обвинить не получится.

Материалы по теме

ОСАГО: автовладельцы против страховых компаний

Начало конца

Модернизация страхового надзора началась в 2011 году еще в ФСФР, промежуточной версии регулятора. Реформы совпали с очередной волной финансового кризиса, но ничуть не помогли его преодолению. Наоборот, шараханья реформаторов из одной крайности в другую с каждым последующим шагом только ухудшали ситуацию и довели ее до сегодняшней.

Сначала, в 2011–2013 годах, ФСФР объявила «либерализацию надзора через систему штрафов», ее смыслом стал девиз «Наказываем рублем, но не разрушаем бизнес». Реализация этого «рацпредложения» привела к полной потере управляемости рынка ОСАГО и вылилась в массовое навязывание дополнительных видов страхования, затягивание сроков выплат и занижение размеров причиненного в ДТП ущерба. Собранные премии активно выводились из компаний по различным схемам и замещались «рисованными, грязными активами». За все эти «шалости» страховщики, если попадались, отделывались штрафами.

Именно в этот период некоторые «креативные» страховщики сами изобрели «автоюризм», когда скрывали урегулированные убытки от РСА, а затем взыскивали их с того же РСА, когда потерпевшим, доведенным до крайности волокитой и отказами, сотрудники компаний «приватно» указывали на юристов, которые «за разумную плату» смогут решить их проблему с выплатой ущерба. Ясное дело, значительная доля выплат возвращалась в компанию, не важно, в каком формате, но волки были сыты и овцы целы. Правда, овцы были основательно ободраны и обобраны.

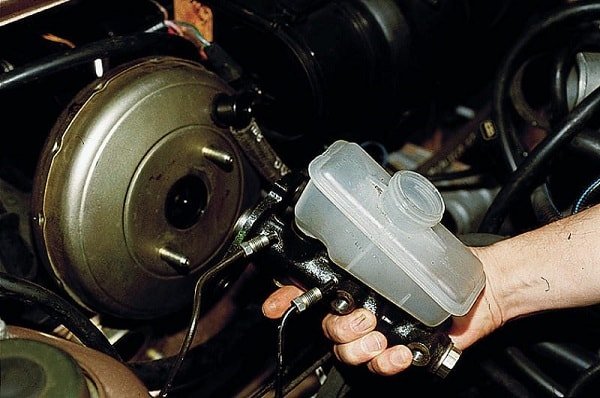

Оценка ущерба ОСАГО

Данный факт признает и ВСС, хотя об этом периоде, как и о происхождении «автоюризма», среди официальных лиц говорить не принято, потому что новаторы, придумавшие «либерализацию», не сумели просчитать «перспективы» своих изобретений и вовремя их локализовать. Теперь они делают вид, что «автоюристы» свалились на рынок, как пришельцы, «из ниоткуда», они же и инфицировали страховые компании «сомнительными активами», так считать удобнее и безопаснее.

Зачистка

Поняв, что с «либерализацией» вышла промашка, мегарегулятор в 2014–2016 годах сделал от «либерализации» разворот на 180 градусов и объявил «тотальную чистку рынка от компаний с сомнительными активами и финансово неустойчивых», что привело к массовым отзывам лицензий и уходу с рынка около половины компаний. Однако несмотря на это, новый «блок реформ» также с треском провалился. Не помогло и увеличение тарифов ОСАГО.

Полис ОСАГО

Материалы по теме

ФАС: самым проблемным видом страхования является ОСАГО

Автовладельцы отреагировали на такие действия страховщиков и бездействие надзора ростом жалоб и судебных исков в защиту своих прав. Число жалоб достигло 80% от всех жалоб по финансовому рынку (а это банки, различные фонды и микрофинансовые организации). В результате возросло и количество судебных выплат, неустоек, пени и штрафов, что еще больше увеличило объемы «финансовых провалов», то есть страховых обязательств, не обеспеченных реальными активами. Именно в этих условиях, созданных самим регулятором, был выработан независимый, эффективный и жесткий механизм защиты прав автолюбителей, который в официальных кругах называют «автоюризмом» и который ничего общего с мошенничеством не имеет. Даже руководство регулятора осторожно называет их «инициативными людьми», но это уже другая история.

В начале текущего года представители Банка России официально объявили, что зачистка рынка, в основном, закончена и неустойчивые компании с «сомнительными активами» уже ушли с рынка. Но в апреле регулятор заявляет, что объем нелегитимных, сомнительных активов на рынке составляет 237 миллиардов рублей. Надо полагать, это те же «грязные активы», о которых эксперты предупреждали еще в 2015 году, и они никуда не делись, а, наоборот, выросли. От кого и от чего же на самом деле тогда «почистили» рынок? Ведь компании, которые вычистили, таких активов даже суммарно не имели, зато весьма эффективно работали в регионах, были более гибкими и менее притязательными к своим доходам. Не в этом ли главная причина их «зачистки»?

Натуральное возмещение ущерба

Очередной новацией и попыткой выправить положение на рынке и закрыть собственные промахи стало принятие в марте текущего года закона о «натуральном», безденежном возмещении ущерба от ДТП по ОСАГО. Лоббируя закон, официальные лица заявляли в разных СМИ, что объем «мошеннических выплат автоюристам» составляет до 70 миллиардов рублей за 2016 год, или 30% от всех страховых выплат — показатель возрастал по мере приближения даты рассмотрения законопроекта в Госдуме в третьем чтении. Вдобавок они обвинили МВД России в неэффективной борьбе со страховыми мошенниками и коррупции, обосновывая свои обвинения тем, что «по направленным в полицию за 9 месяцев 2016 года 2039 заявлениям о мошенничестве со страховыми выплатами уголовные дела возбуждены только в 14% случаев».

Мегарегулятора не смутил тот факт, что максимально возможные выплаты по всем 2039 заявлениям о мошенничестве могут составить всего 815 млн рублей, или примерно 0,7% общей суммы выплат. Всего-то!!! А 20 крупнейших компаний, по данным самих ВСС и Банка России, за 9 месяцев 2016 года все вместе выплатили по суду 13,049 млрд рублей, или 10% всех выплат по ОСАГО. Никаких 70 миллиардов и 30 процентов! При этом судебные выплаты большинства крупнейших страховщиков составляют от 1,5% (СОГАЗ) до 5,5% (ВСК) от их общих выплат. Понятно, что «автоюристы» и «автомошенники» не могли причинить рынку такого ущерба и убытков, которые озвучивают официальные лица Банка России и ВСС.

покупка полиса ОСАГО

Материалы по теме

Опрос ЗР: автоюристы — спасители или ловкачи?

Причины, вынуждающие их показывать огромные убытки и сваливать их на «автоюристов» и «страховых мошенников», лежат на поверхности.

Во-первых, желание скрыть неэффективность и собственные злоупотребления страховщиков, а также явные просчеты самого регулятора — вначале «либерализация надзора», а затем «тотальная чистка рынка от компаний с сомнительными активами». Все это и привело к стагнации ОСАГО.

Во-вторых, сильное желание поправить финансовое положение страховщиков за счет автовладельцев. Официальные лица лукаво называют это компенсацией причиненных юристами убытков. Именно для этого им было необходимо отменить выплаты ущерба деньгами, переложить обязанности по ремонту и ответственность за его качество на автосервисы и снизить активность автовладельцев по защите своих прав. В переводе на понятный русский это значит — отбросить ОСАГО на 10 лет назад, в «дикий» рынок.

Материалы по теме

Страховщики запросили у ЦБ повышения тарифа ОСАГО

В-третьих, Банк России, начиная очередной «блок реформ», объявил, что после так называемой «чистки рынка» он приступит к санации крупнейших страховщиков. Признавая, закрепляя и узаконивая многомиллиардные потери страховщиков от «страховых мошенников», регулятор готовит основания для направления огромных, неконтролируемых никем сумм на их санацию, причем беспроцентно и на долгий срок. Это весьма затруднительно сделать, если будет доказано, что компания собственными злоупотреблениями умышленно довела себя до банкротства и в отношении ее менеджмента надо возбуждать уголовное дело, а «автоюристы» тут ни при чем.

В-четвертых, Банк России уже объявил, что готовит «дорожную карту» для либерализации тарифов ОСАГО. А «огромные убытки» страховщиков от криминала являются серьезным аргументом в пользу такой либерализации и необходимости компенсации этих самых убытков.

Вот такая на деле получается «мордонизация» надзора и самого рынка. Модернизаторы все никак не могут усвоить, что непродуманность действий ведет к непредсказуемым последствиям. Хотя что тут предсказывать: при таких экспериментах ОСАГО точно не «выплывет» из кризиса, вдобавок и со страхованием жизни может случиться катастрофа. Хороший «подарок» к грядущим выборам.

Страховой рынок: территория заблуждений

Автор: Александр Коваль

Фото: Кирилл Кухмарь/ТАСС, Дмитрий Серебряков/ТАСС, Елена Пальм/ТАСС

Страховой рынок: территория заблуждений